近期在和很多读者的交流中发现,虽然大家在去年底都认为需要降低预期收益率,但今年年初以来经历了市场快速上涨,直到春节开市后,还是有不少朋友并没有去明显地兑现收益,而是习惯于躺赢的惰性,或者抱有贪婪与侥幸,导致春节后的市场大幅调整导致收益率均受到明显冲击。

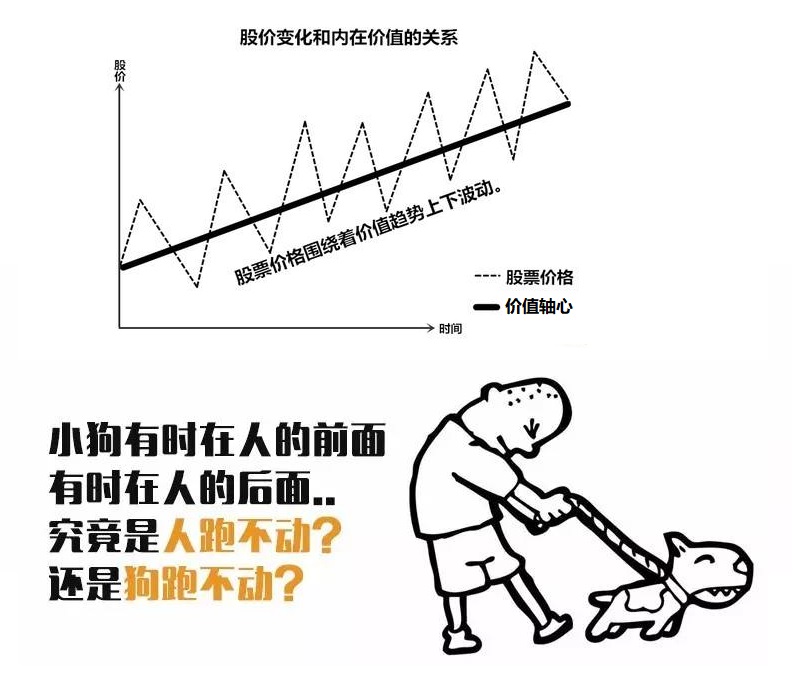

实际上,这反映的是在市场交易中很难做到“知行合一”。市场交易很大程度上都受到市场情绪,或者投资者情绪的影响。我们的行为和我们所处的环境息息相关,大家的预期更倾向于线性外推,也就是在市场好的时候投资者可能更为乐观,市场差的时候投资者可能更为悲观。这是市场短期出现超买或超卖行情的核心驱动因素之一。

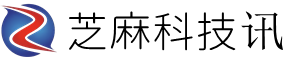

股价的走势,跟遛狗差不多,只不过大部分时间,都是狗遛人。因为狗儿时常会跑到300米的前面,时常会落后在200米的后面。狗是价格,而遛狗人,就是价值。价格经常大幅偏离价值,而且会偏离很久,以致于你怀疑狗是不是遛丢了。波动非线性,决定了市场收益率也是非线性的。

回顾过去几轮牛熊,最显性的规律:熊市七八年,跌惨了,把90%的人都洗出去。然后突袭来个一两年的牛市,又把90%的人,给忽悠进来,高位站岗。多少人嘴上都喊着价值投资,别人贪婪时我恐惧,别人恐惧时我贪婪,其实在这短短两个月的时间,上个月还贪婪,这个月又恐慌。90%的人,会在阶段低点低估值的时候,告诉你天塌了,在阶段高点市梦率的时候,喊黄金十年来了,这就是人性。

市场很少在合理的位置停留很长时间,往往从一个悲观的点位,逐步转向乐观。这种从一个极端到另一个极端的摆动现象,是投资世界最确定的特征。

虽然价值经常会迟到,但从来不会缺席,当价格偏离价值越远,安全边际就越高。而且往往迟到越久,回归会越剧烈,这是市场的非线性波动规律。利用市场犯错,赚价值回归的钱,在价值回归的基础上,精选好公司,赚公司业绩成长的钱。两者叠加,就是戴维斯双击。这是超额收益的来源,也是价值成长的投资之道。

巴菲特之所以伟大,不是他在75岁的时候拥有了450亿美金的财富,而在于他在很年轻的时候,就想明白了很多道理,并用一生的岁月来坚守。

回到市场,强调一下本轮调整性质的判断:这是一个慢牛过程中的大调整。首先,慢牛的大逻辑并没有被破坏,慢牛的格局也在。其次,这是对2019年、2020年两年大涨的修正。

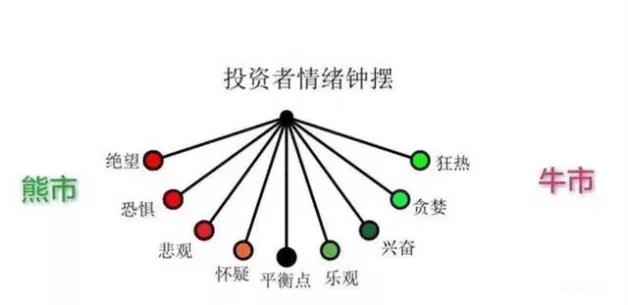

修正的原因是两年来个股上涨幅度太大,累积大量的获利盘,并且估值的快速提升远远超过业绩的增速。市场需要通过估值的回落来匹配业绩的增长,这个过程将是相对较长的,不会马上结束。但近期的大跌基本上把下跌空间拓展出来,后期更多的是以时间来换空间。

策略上,近期急跌后的反弹性质依然是战术层面的技术修复,持续性可能不会太强,最晚可能在一季报披露后结束。A股在完成估值修正以前,战略上仍需以防御为主,整体配置结构要倾斜估值与盈利增长速度及空间匹配度高的品种,对于股票估值的容忍度需要比去年显著苛刻,并且选股需要向中小盘价值成长股进行延伸和下沉,因此,投资者需要考虑的是利用这轮反弹去调整仓位和结构。